【2021年】最強!おすすめの法人向けクレジットカード比較ランキング

※当サイトはWeb広告を利用しています

- 当サイトおすすめ法人向けクレジットカードピックアップ

- 今すぐカードを選びたいならこれ!厳選法人向けクレジットカード

- アメックス ビジネス ゴールドカード

- 法人代表者にふさわしい!アメックスのゴールドカード

- 三井住友ビジネスカード forOwners(プラチナ)

- 特典で選ぶならこのカード!招待不要で申し込めるプラチナカード

- 三井住友ビジネスカード forOwners(ゴールド)

- 安い年会費でゴールドカードが持てる!

- 三井住友ビジネスカードforOwners(クラシック)

- 使い勝手抜群!経費管理に使えるスタンダード

目次

【初心者向け】法人向けクレジットカードとは?特徴と一般カードとの違い

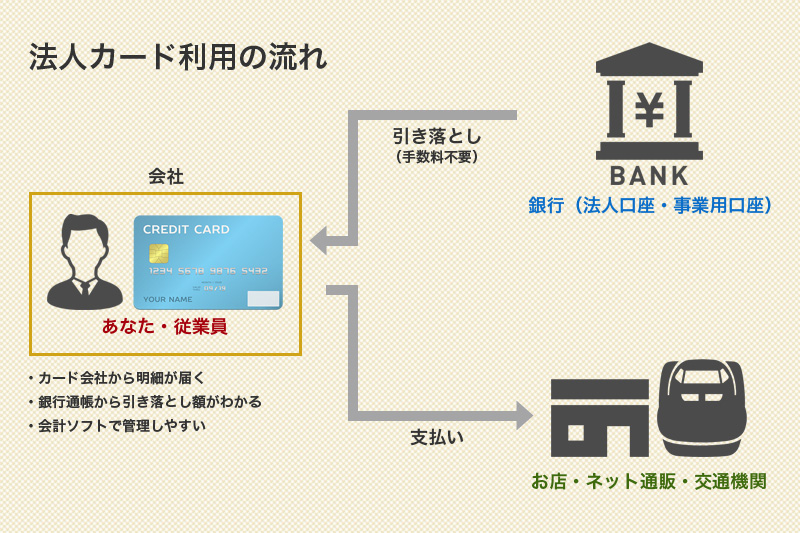

経費管理が楽!引き落とし口座を「法人口座」に設定できる

法人向けクレジットカードと一般カードの大きな違いは、引き落とし口座を「法人口座」に設定できることです。

代金の支払いを法人口座から引きと落とせることで、経費管理が楽になります。

一般向けのクレジットカードを利用して、商品を購入すると個人口座から引き落とされてしまい「役員借入金」になります。法人口座と個人口座がごちゃまぜになり、お金の流れが煩雑になってしまいます。

一般カード・・・個人の支払いに使う

上記のように使い分けることで、お金の流れをシンプルにできます。

もちろん、利用明細も郵送または各クレジットカード会社のマイページから確認できます。

また、freeeのようなクラウド会計ソフトで記帳している方は、明細を自動で取り込むこともできます。

何に使ったか把握しやすくなり、現金払いよりも管理しやすいです。

従業員向けのクレジットカードが発行できる

法人向けクレジットカードは、従業員向けのクレジットカードを発行できます。

発行できる枚数や年会費は、カードの種類によって異なります。従業員が多い方や従業員に決済させる機会が多い方は、選ぶ基準にしましょう。

従業員にクレジットカードを持たせることで、何にお金を使ったか把握しやすくなります。

極端な話、現金を渡してしまうと従業員がごまかしてもわかりません。クレジットカードなら明細書が残るので、何に使ったかすべてわかります。

ビジネスに役立つ特典がある

法人向けクレジットカードは、支払いだけでなく以下のような特典も付きます。

・海外旅行保険

・レストランの優待サービス

・ゴルフ場の予約代行や割引

・全国のレジャー施設割引

・ビジネス・カード会員限定イベント

など

※特典内容はカードによって異なります(後ほど紹介)

例えば、国内の主要空港にある空港ラウンジを無料で利用できるカードもあります。

利用方法は、搭乗券とカードを受付で提示するだけです。

上記は、羽田空港の第2旅客ターミナルにあるPOWER LOUNGE NORTHです。座席数140席もあり、広々としたきれいなラウンジです。

ソフトドリンクは、コーヒー、オレンジジュース、ミルク、青汁、トマトジュースなどがフリードリンクで飲み放題です。出発保安検査場通過後のエリアにあるので、出発までの間、ゆっくりと過ごせます。

電源コンセントもあるので、スマホを充電したり、パソコンで仕事をしたりすることもできます。

雑誌や新聞もあり、暇な時間も有意義に過ごせます。

私も法人の代表取締役として仕事をしています。法人の経費にしたい支払いは、アメックス ビジネス ゴールドカードを使って支払いをしています。

ステータスの高いアメックスのゴールドカード。支払うときも気持ちがいいですし、海外旅行保険や空港ラウンジ無料など、出張の際にも役立っています。

ポイントが貯まる

支払いでポイントが貯まる法人向けカードもあります。

仕入れや機材購入、出張の旅費交通費で数万円~数十万円の支払いになることも少なくありません。

貯まったポイントは、商品券への交換やマイルへの交換も可能です。ポイントをたくさん貯めるとかなりお得になります。

年会費も経費にできる

基本的に、年会費が高いカードほど、特典内容が手厚くなります。法人向けクレジットカードで年会費がカードによって違う理由は、特典にあります。

シンプルに「支払い用のカードがほしい」という方は、年会費が安いカードを選びましょう。

ただし、ゴールドカードやプラチナカードはステータスが高くなります。顧客や従業員の前で支払いする際に、ゴールドカードなら箔が付きますよね。

「用途」「特典」「年会費」「ステータス」を基準に選ぶと、目的のカードがみつかります。

なお、法人向けのクレジットカードの年会費は経費にできるメリットもあります。個人で使っている一般カードならNGですが、仕事で使っている法人向けクレジットカードなら問題ありません。

カード券面に会社名が入る

法人向けクレジットカードは、上記写真のように、カードの表面の左下に、名前と会社名が入ります。

補償が充実

クレジットカードなら、不正使用があった場合でも、特別なケースを除き、損害額を補償してくれます。

多額の現金を持ち歩くよりも安全です。

また、アメックス ビジネス ゴールドカードや三井住友ビジネスカード forOwners(プラチナ)のように、ショッピング保険が付いているカードも。商品が破損・盗難にあった場合にでも、一定額まで補償してくれます。

法人向けクレジットカードの注意点

申し込みの年齢制限や審査

法人向けクレジットカードは、基本的に法人代表者か個人事業主しか申し込みできません。

申し込みの際は、以下をチェックしておきましょう。

- チェックポイント

- 年齢:20歳以上、30歳以上などの年齢制限がある

- 職業:法人代表者か個人事業主

- 実績:法人設立後の期間や会社の業績など

クレジットカードの発行には、一般カードと同様に審査があります。申し込めば、必ず発行できるわけではありません。

気をつけたいのが「実績」です。法人向けクレジットカードは、個人ではなく法人を審査しています。そのため、設立後間もない会社や実績がない会社の場合、審査に通らないこともあります。

そのような方におすすめなのが、三井住友ビジネスカードforOwners(クラシック)です。このカードは、法人向けカードでありながら、法人ではなく個人を審査しています。

そのため、設立して間もない会社や個人事業主でも申し込みできます。

ちなみに、アメックス ビジネス ゴールドカードは、設立して3か月後に申し込みましたが、無事に審査が通り、発行できました。

登記簿謄本が必要な場合あり

申し込みの際に、登記簿謄本の提出を求められるカードもあります。

法人設立が完了している方なら、登記簿謄本は、法務局で発行できます。

法務局に登記の申請をした後、登記簿謄本が発行されるまで時間がかかる場合もあるので、設立間もない会社であれば注意しましょう。すぐにカードを発行したいなら。登記簿謄本の提出が必要のないカードを申し込みましょう。

おすすめ法人向けクレジットカードの根拠と選び方

このページで紹介する法人向けクレジットカードは、以下の理由で選んでいます。

| 年会費 | 年会費を上回る特典付きでコスパがいいか。ETCカードの年会費含む |

|---|---|

| ポイント還元率 | ポイントが貯まりやすいか。貯めたポイントを使いやすいか |

| 特典 | 会員限定イベントや空港ラウンジ無料、施設での優待など特典の充実度 |

| 旅行保険 | 国内・海外旅行保険の補償額。自動付帯なら高評価 |

| 提携サービス | マイルへの交換、他社ポイントへの交換、電子マネーへのチャージ、Apple Pay対応 |

| 補償 | ショッピング補償、不正利用・盗難された際の補償、日本語対応のカスタマーサービス |

ゴールドカードは、付帯する特典が異なり、使う人によってメリット・デメリットがあります。

あなたが法人向けクレジットカードを選ぶ際も、これらの特徴をふまえて選ぶとベストな1枚がみつかります。

カードのランキングをみてみる

最強の1枚!おすすめ法人向けクレジットカードベストランキング

1位アメックス ビジネス ゴールドカード

- ステータスも特典も充実!総合的に優れたゴールドカード

- ステータスの高さには定評があるアメックスの法人向けゴールドカード。空港ラウンジ無料や会員限定イベント、全国75,000以上の施設で優待をうけられるクラブオフなど特典が充実しています。また、最高1億円の海外旅行保険付帯で海外出張でも安心。インターネット上での不正使用、商品の破損・盗難でも補償がうけられます。

- 特徴

- ゴールドカードのステータス

- 会員限定イベントや空港ラウンジ無料などの特典付き

- 補償が充実。海外・国内旅行保険付き

- 国際ブランド

- American Express

| 年会費 | 初年度:36,300円(税込) 翌年以降:36,300円(税込) 従業員向け追加カード:13,200円(税込)(何枚でも発行可) ETCカード:550円(税込) |

|---|---|

| ポイント還元率 | アメリカン・エキスプレス メンバーシップ・リワード:基本還元率0.3%~1% ・提携施設でポイント最大10倍 |

| 提携サービス | ポイントを世界15の航空会社のマイルに交換可、Apple Pay対応 |

| 特典 | ビジネス・カード会員限定イベント、空港ラウンジ無料、会員制ビジネスラウンジ、京都観光ラウンジ無料、手荷物ホテル当日宅配サービス、手荷物無料宅配サービス、無料ポーターサービス、空港クロークサービス、ゴルフデスク、クラブオフ、ビジネス・コンサルティング・サービス、ジー・サーチ無料、ヘルスケア無料電話相談など |

| 旅行保険 | 海外:最高5,000万円(自動付帯)最高5,000万円(利用付帯) 国内:最高5,000万円(利用付帯) |

| 補償 | ショッピング補償、キャンセル補償、返品補償、オンライン・プロテクション、国内航空機遅延費用、日本語対応のカスタマーサービス、不正利用・盗難された際の補償など |

2位三井住友ビジネスカード for Owners プラチナ

- 特典が最上級!ゴールドより格上のプラチナの実力

- 招待不要で申し込める三井住友のプラチナカード。年1回プライオリティ・パスやビジネスアイテムが無料でプレゼントされる特典があります。また、最高1億円の海外・国内旅行保険が自動付帯されます。年会費は高いですが、それ以上の価値があります。

- 特徴

- 招待不要で申し込めるプラチナカード

- 年1回の無料プレゼントや空港ラウンジ無料など特典が手厚い

- 海外・国内旅行保険付き

- 国際ブランド

- VISA、MasterCard

| 年会費 | 初年度:55,000円(税込) 翌年以降:55,000円(税込) 従業員向け追加カード:5,500円(税込)(複数枚発行可) ETCカード:無料 |

|---|---|

| ポイント還元率 | ワールドプレゼントポイント:基本還元率0.5 ・ココイコ対象店で最大18倍 ・ポイントUPモールで最大20倍 ・個人カードとポイントを合算できる |

| 提携サービス | ポイントをANAなど3つの航空会社のマイルに交換可、Apple Pay対応 |

| 特典 | メンバーズセレクション、プラチナオファー、プラチナグルメクーポン、一流旅館・ホテル宿泊予約プラン by Relux、空港ラウンジ無料、D’sラウンジトーキョー、プライベートラウンジ、国際線手荷物無料宅配、コンシェルジュサービスなど |

| 旅行保険 | 海外:最高1億円(自動付帯) 国内:最高1億円(自動付帯) |

| 補償 | ショッピング補償、VJデスクを日本語で利用可、不正利用・盗難された際の補償など |

3位三井住友ビジネスカード for Owners クラシック

- 年会費が安い!支払いのみに使うスタンダード

- 年会費が安く、特典不要で支払いにのみに使いたい方におすすめ。ETCカードの年会費も安いです。審査対象が法人ではなく個人なので、他のクレジットカードの審査に落ちた方でも申し込みしやすいです。国際ブランドは、VISAかMasterCardを選べるので使い勝手も抜群です。

- 特徴

- 年会費が安いから支払い用に最適

- ビジネス向け特典付き

- 登記簿謄本不要で申し込める

- 国際ブランド

- VISA、MasterCard

| 年会費 | 初年度:インターネットからの申し込みで無料 翌年以降:1,375円(税込) 従業員向け追加カード:440円(税込)(複数枚発行可) ETCカード:初年度無料(次年度から550円(税込)。年1回以上利用で次年度も無料) |

|---|---|

| ポイント還元率 | ワールドプレゼントポイント:基本還元率0.5 ・ココイコ対象店で最大18倍 ・ポイントUPモールで最大20倍 ・個人カードとポイントを合算できる |

| 提携サービス | ポイントをANAなど3つの航空会社のマイルに交換可、Apple Pay対応 |

| 特典 | 航空券チケットレス発券サービス、国内ゴルフエントリーサービス、ビジネスサポートサービスなど |

| 旅行保険 | 海外:最高2,000万円(利用付帯) 国内:なし(利用付帯) |

| 補償 | ショッピング補償、VJデスクを日本語で利用可、不正利用・盗難された際の補償など |

4位三井住友ビジネスカード for Owners ゴールド

- 空港ラウンジ無料!安い年会費でゴールドカードが持てる

- 「ゴールドカードで支払いしたいけど年会費が高い」という方にぴったりなカード。空港ラウンジ無料や海外・国内旅行保険などゴールドカードとしての特典も充分です。for Ownersなので、クラシックと同様に個人が審査対象になります。登記簿謄本不要で、会社設立後、すぐに申し込めます。

- 特徴

- 年会費が安いゴールドカード

- 空港ラウンジ無料、ビジネス向け特典付き

- 登記簿謄本不要で申し込める

- 国際ブランド

- VISA、MasterCard

| 年会費 | 初年度:11,000円(税込) 翌年以降:11,000円(税込) 従業員向け追加カード:2,200円(税込)(複数枚発行可) ETCカード:初年度無料(次年度から550円(税込)。年1回以上利用で次年度も無料) |

|---|---|

| ポイント還元率 | ワールドプレゼントポイント:基本還元率0.5 ・ココイコ対象店で最大18倍 ・ポイントUPモールで最大20倍 ・個人カードとポイントを合算できる |

| 提携サービス | ポイントをANAなど3つの航空会社のマイルに交換可、Apple Pay対応 |

| 特典 | 空港ラウンジ無料、ハーツGoldプラス・リワーズ・ファイブスター会員、国内ゴルフエントリーサービス、ビジネスサポートサービスなど |

| 旅行保険 | 海外:最高1,000万円(自動付帯)最高4,000万円(利用付帯) 国内:最高5,000万円(利用付帯) |

| 補償 | ショッピング補償、VJデスクを日本語で利用可、不正利用・盗難された際の補償など |

5位アメックス ビジネス カード

- コスパ抜群!アメックスの法人向けカードのスタンダード

- アメックスで最も年会費が安い法人向けカード。といっても空港ラウンジ無料やクラブオフといった特典は付いています。海外旅行保険は利用付帯になりますが、気にならない方はアメックス ビジネス カードがおすすめです。各種補償も付いていて、コスパは抜群にいいです。

- 特徴

- 空港ラウンジ無料などの特典付き

- 補償が充実

- 海外・国内旅行保険付き

- 国際ブランド

- American Express

| 年会費 | 初年度:13,200円(税込) 翌年以降:13,200円(税込) 従業員向け追加カード:6,600円(税込)(何枚でも発行可) ETCカード:550円(税込) |

|---|---|

| ポイント還元率 | アメリカン・エキスプレス メンバーシップ・リワード:基本還元率0.3%~1% ・提携施設でポイント最大10倍 |

| 提携サービス | ポイントを世界15の航空会社のマイルに交換可、Apple Pay対応 |

| 特典 | 空港ラウンジ無料、手荷物無料宅配サービス、無料ポーターサービス、空港クロークサービス、ゴルフデスク、クラブオフ、ビジネス・コンサルティング・サービス、ジー・サーチ無料など |

| 旅行保険 | 海外:最高5,000万円(利用付帯) 国内:最高5,000万円(利用付帯) |

| 補償 | ショッピング補償、返品補償、オンライン・プロテクション、日本語対応のカスタマーサービス、不正利用・盗難された際の補償など |

個人用のゴールドカードやプラチナカードを探している方は、以下ページもご覧ください。私も仕事用とプライベート用で、クレジットカードを使い分けています。

- 個人用のゴールドカードをみてみる

- 個人用のプラチナカードをみてみる